インボイス制度とは?記載方法の違いや注意すべき点を徹底解説

仕入税額控除の条件となる「インボイス(適格請求書等)の保存」を制度化した「インボイス制度」が2023年10月1日から導入されることはご存じでしょうか。売上高が1000万円以上の課税事業主と1000万円以下の免税事業主で受ける影響、取るべき対応は大きく異なるため注意が必要です。この記事では、インボイス制度の内容から制度が開始されるまでに準備すべきことを解説します!

目次(クリックでジャンプします)

インボイス制度を理解する上での基礎知識

本題に入る前に、インボイス制度を正確に理解するために抑えるべき基礎知識をおさらいしましょう。

仕入税額控除とは?

商品を仕入れた時、その商品には消費税がかかるため、納税する必要があります。しかし商品を作るためには、その部品をさらに他の会社から仕入れているケースもあります。この時に関係するのが仕入税控除です。

例えば、A社がB社から50万円の商品1を購入する際、B社がA社に請求するのは以下の金額となります。

【B社からA社への請求金額】

50万円+消費税の10%=55万円

しかし、実際B社がこの商品1を作るために、C社から部品となる商品2を20万円で購入していたとすると、B社は20万円+消費税の10%=22万円を支払う必要があります。

【B社の仕入れ先であるC社への請求金額】

20万円+消費税の10%=22万円

ところが、考えてみると消費者が利用するのは商品1だけであり、以上のように消費税を2回納税するのは実際はおかしいことなのです。このように同じ商品で重複して消費税がかかる場合、重複分を控除して考えることを「仕入税額控除」といいます。

このケースでいうと、B社はA社が支払った消費税の5万円から、B社がC社に対して支払った2万円を差し引いた3万円を納税する、これが仕入税額控除です。

免税事業者とは?

「免税事業者」とは前々事業年度の課税売上高が1,000万円以下である業者のことを言い、免税事業者は消費税の納税義務が免除されます。

また、免税事業者は自身には納税義務はありませんが、取引の中で消費税を請求することは可能です。つまり、実際は納税をする必要がない状態なのです。しかし、インボイス制度が取り入れられると、免税事業者自体が認められなくなる可能性があります。

フリーランスは免税事業者

上記で免税事業者について説明をしたのですが、フリーランスは免税事業者に入るのでしょうか。免税事業者と判断されるには、基準期間における課税売上高が決まっており、法人が前々事業年度の課税売上高であるのに対して、フリーランスは前々年の課税売上高が対象となります。

つまりフリーランスの方も、法人とは対象の時期が異なるだけで免税事業者の対象となります。(基準期間が1年に達しない法人の場合は、1年当たりに換算した金額での判定が可能です。)

インボイス制度(適格請求書等保存方式)とは?

仕入税額控除と免税事業主について理解は深まりましたか?ここからはいよいよインボイス制度の解説に移ります。

2023年から適用予定となっているインボイス制度(適格請求書等保存方式)とは、正確な適用税率や消費税額等を伝えるインボイスを発行・保存するという制度です。国税庁は具体的に取引の売手と買手に対して以下のような制度を導入します。

<売手側> 売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイス(適格請求書)を交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

<買手側> 買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。

(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

引用:国税庁

つまり、

- 「適格請求書(インボイス)」は、税務署長に申請して登録を受けた課税事業者である「適格請求書発行事業者」のみ発行できる

- 免税事業者であっても「適格請求書発行事業者」となれば消費税及び地方消費税の申告義務が生じる

- 仕入税額控除ができるのは「適格請求書発行事業者」だけが「適格請求書」等の保存をする場合のみ

の三点に留意する必要があります。

現行の制度では、免税事業者が発行する請求書であっても仕入税額控除を受けることができますが、「インボイス制度」が開始された後は、免税事業主であっても「適格請求書発行事業主」でなければ発行された請求書をもとに仕入税額控除を受けることが出来なくなります。

従来の「請求書等保存方式」とは何が違うの?

それではインボイス制度(適格請求書等保存方式)と従来の請求書保存方式とは、どのような点が異なるのでしょうか。主な変更点として以下の2点が挙げられます。

・税率の表記(8%の品目と10%の品目の明記)

・事業者登録番号の表記(請求書に事業所番号登録をした時に番号を記載)

これまで消費税の税率は一律であったため、適用税率や税額の記入は義務化されていませんでしたが、増税したことを受けて軽減税率が適応され、8%の品目と10%の品目に分けて明記しなければならなくなりました。さらに税務署へ登録した際の事業者登録番号も加えて請求書に明記するようになりました。

また、インボイス制度の始まる2023年9月30日までは「区分記載請求書等保存方式」が適用となります。こちらでは、事業者登録番号は記載する必要がなくなりました。

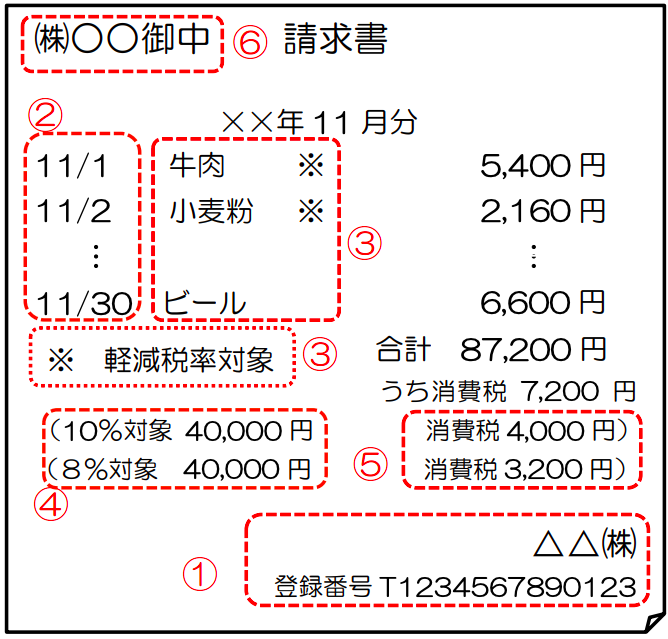

適格請求書に記載すべき事項

適格請求書に記載すべき事項としては以下のものが挙げられます。

また、適格簡易請求書の記載事項は下記の(1)から(5)となります。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容

- 税率ごとに合計した対価の額(税抜きまたは税込み)および適用税率

- 消費税額等

- 書類の交付を受ける事業者の氏名または名称

インボイス制度を導入する目的

インボイス制度を導入する目的は、取引されている消費税額が正確かどうか把握するための他、消費税に関する不正ができなくなることも大きな狙いの一つです。

2019年10月に軽減税率が導入されて、消費税が2種類になりました。それに伴い経理での手続きが複雑になり、消費税を明確にすることが難しくなったことが、インボイス制度導入の背景となっています。

インボイス制度は企業だけでなく、個人事業主やフリーランスにも該当します。そのため、現在免税事業者であっても大きく影響を受けることがあります。その理由は、下記で詳しく説明します。

インボイス制度は2023年10月1日から

インボイス制度は2023年10月1日以降に開始されます。期間によって仕入税額の割合が異なるので、スケジュールは以下の表でご確認ください。

| 期間 | 仕入税額の割合 |

| 2023年10月1日〜2026年9月30日 | 80% |

| 2026年10月1日〜2029年9月30日 | 50% |

しかし、上記の日程はあくまで現段階でのスケジュールになるので変更になることもあります。特に経済状態には大きく左右されるので、情報は確認するようにしてください。

インボイス制度による課税事業者への影響

課税事業者にとってインボイス制度が導入されると、会社の経理ソフトなどインボイス制度に対応したものを利用する必要があります。そのため、現在利用している経理ソフトがインボイス対応なのかを判断し、していない場合はシステム自体を変更する必要がある可能性があります。

そのほかの課税事業者の変化としては、インボイス導入後は免税事業者との取引が仕入れ額税控除の対象外となることが挙げられます。

とは言っても、急に控除の対象から外れるわけではありません。下記のスケジュールで段階的に対象外になります。

| 期間 | 仕入税額の割合 |

| 2023年10月1日〜2026年9月30日 | 80% |

| 2026年10月1日〜2029年9月30日 | 50% |

この期間を超えて免税事業者に消費税を支払った場合、控除することができないため、支払うべき税金が高くなってしまいます。こうならないように免税事業者に対して、早めに課税事業者に登録してもらう必要があります。

インボイス制度によるフリーランスなど免税事業者への影響

インボイス制度導入により、フリーランスや個人事業者など免税事業者にとって大きな影響が生じます。

というのも、インボイス制度の対象になるため課税事業者に登録をすると、免税事業者との取引で発生する消費税が控除の対象外となってしまうのです。そのため、支払う税金が増えることを避けて、免税事業者との取引を中止する可能性がでてくるのです。

このように免税事業者にとって、インボイス制度は売上を下げてしまう原因になる可能性があります。現在免税事業者の方は、免税事業者のままでいるか、それとも課税事業者になるのか選択を迫られることになります。

しかし、課税事業者になると消費税を支払う必要があるため、現在免税事業者にとっては大きな負担となるでしょう。

インボイス制度前に行っておくべきこと

1 . 課税事業者になることの検討

適格請求書(インボイス)は、どんな業者でも発行できるわけではなく、適格請求書発行事業者のみしか発行できません。そして、免税事業者のままでは適格請求書発行事業者として登録できないため、インボイス制度に対応するには、あえて課税事業者になる必要があります。

買手にとっては仕入税額控除を受けるには適格請求書発行事業者である課税事業者からインボイスを発行してもらう必要があるため、免税事業者との取引をやめるケースが生じる可能性があります。免税事業者側にとっては課税事業主にならない場合取引先が限られる場合があるため、売上が減少する可能性を考慮する必要があります。

フリーランスや個人事業主はインボイス制度が導入される2023年の前に、課税事業主になるか否かを考えるべきでしょう。

2 . 適格請求書発行事業者への登録

適格請求書発行事業者に登録するためには、登録申請書が必要になります。2021年 10 月1日から提出可能になるのですが、早めに提出することをおすすめします。

2023年10月インボイス制度開始日から対応するためには、原則として2023年3月31日までに申請書を提出する必要があります。直前は確定申告の提出時期であることからも、税務署が混みあうことが予想されます。そのため、できれば2021年のうちに提出しておくとよいでしょう。

3 . 会計ソフトの見直し

多くの企業が会計ソフトを使っており、中にはネットバンキングなどと連携しているケースも多いのではないでしょうか。インボイス制度が適応されると、インボイス制度に適応した会計ソフトが必要になります。

インボイス制度対応の会計ソフトにするのか、もしくは新しくバージョンアップできるのか、確認するとよいでしょう。また、これから会計ソフト導入を考えている場合は、インボイス制度に対応しているものを選ぶことをおすすめします。

まとめ

インボイス制度は課税事業者、免税事業者関わらず大きな影響を与えます。本記事がインボイス制度への心構え、準備を進めるきっかけとなれば幸いです。課税事業主であれば、インボイスを適切に発行・保存できる会計ソフトの導入の検討、免税事業者であれば課税事業主との取引課税事業主になるかの検討が必要です。

また請求書の発行や会計処理が煩雑になることが考えられるため、経理部の業務フローの簡略化も行っていきたいところ。業務フローは多くの場合適切なシステムの導入によって解決することが可能です。これを機にインボイス制度に対応したシステムの導入を検討されてみてはいかがでしょうか。